外资撤游资抢 新能源板块演绎多空对决

李岚君中国证券报·中证网

今年以来,“宁指数”(以宁德时代为代表的新能源概念股指数)取代“茅指数”,成为A股市场的风向标。进入5月,新能源概念股更是乘风破浪,成为上半年A股市场的“大赢家”。

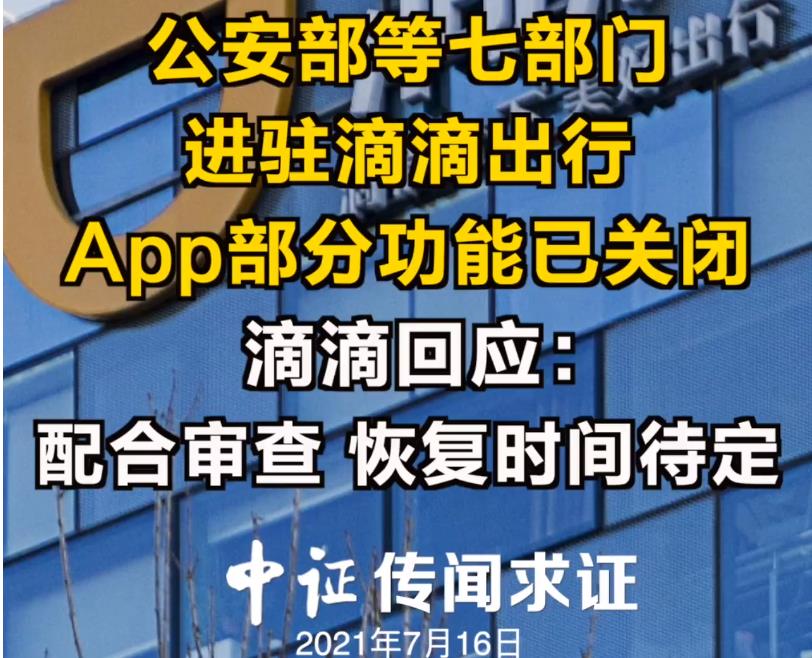

涨幅过大,市场开始不断有质疑声音:新能源概念股的回调风险加大。7月14日,新能源车产业链“急先锋”锂电股票出现普跌。7月16日,全国碳市场上线交易启动,在新能源领域利好频传之际,宁德时代、比亚迪等多只新能源龙头却尾盘跳水。市场人士认为,部分新能源概念股涨幅较大,已有获利资金开始兑现。

乱花渐欲迷人眼。一方面,不断有观点质疑新能源板块风险与日俱增;另一方面,机构长期看好新能源板块,股价狂奔的“勇气”背后是来自机构“真金白银”的介入。向左一步是鸣金收兵,静候回调与盘整;向右一步是枕戈待旦,做好抄底的伏击,一场关于新能源板块的博弈正在上演……

多空对决“神仙架”

7月14日,今年最大涨幅接近6倍的石大胜华午后闪崩跌停,全天振幅近19%,上演“天地板”高位跳水。当日,锂电概念“猛将”均重挫,永太科技、融捷股份、德赛电池、诺德股份等个股纷纷跌停。

7月16日,新能源板块出现尾盘大跳水,宁德时代收跌6.51%,比亚迪收跌5.7%,中证新能源指数跌幅超过3%。

龙虎榜显示,7月14日,两个机构专用席位分别卖出石大胜华7070.50万元和5144.41万元;当日,德赛电池同样遭遇两个机构专用席位卖出,金额分别为5573.41万元和3594.46万元。此外,深股通专用席位当日净卖出永太科技2245.49万元,净卖出融捷股份4046.61万元。

龙虎榜数据显示,机构资金正在从新能源板块中流出。与此同时,外资逢高撤离新能源板块的趋势也较为明显。恩捷股份、宁德时代、通威股份近日均遭遇北向资金大举卖出。其中,通威股份短短3个交易日已遭北向资金减持超过2500万股。

与此同时,游资仍在蜂拥而入。以近期频繁登上龙虎榜的中金公司上海黄浦区湖滨路营业部为例,该席位7月以来共计上榜104次,上榜交易个股多数是新能源板块品种。根据交易所公布的数据,上周新能源板块中,国轩高科、格林美、通威股份、融捷股份、石大胜华、江苏国泰等仍有大量资金流入,融资客仍在高位加码。

多位机构人士认为,风物长宜放眼量,新能源板块的长期成长属性仍是市场共识。兴业基金研究部副总经理邹慧认为,该板块短期下跌原因是前期涨幅较大、板块估值较高,短期内市场交易过于拥挤所致。审视基本面和消息面,该赛道并未出现利空因素,支撑板块上行的逻辑依然完善。海富通基金公募权益投资部杨宁嘉也直言:“对于新能源板块我们整体性看好,如有回调可能是比较好的机会。”

浙商基金投资经理陈霸鑫表示,对于新能源这样的成长股赛道,行业景气度比估值更重要。当前电动车产销旺盛,下半年逐步进入旺季后,电动车对上游锂资源的需求拉动将进一步快速增长,而锂资源的边际供给增量相对有限,锂矿与锂盐有望再度出现涨价行情。整体上依然对锂行业公司保持乐观。“盐湖提锂公司以二三线公司居多,随着提锂技术的进步,盐湖公司在过去一段时间经历了不被市场认可到逐渐被重视的过程,目前估值确实包含了对未来较为乐观的预期。当前从确定性的角度,更加看好拥有锂资源,经营更加稳定的行业龙头。”

短期高估值之惑

去年年底,一些个股价格如火箭般飙升,将A股的结构性行情推到近乎极致的位置,高估值之惑让市场的裂痕不断加深,这也引发了扎堆抱团其中的众多基金是留是走的纠结。此后,短短一两个月,众多新能源板块的核心个股普遍跌幅在30%以上,让许多基金的净值为这种纠结付出了代价。

今年以来,从年初高点到低谷,再到回暖上升,新能源板块呈现出剧烈的“体感波动”。机构普遍认为,事实上,从长线上看,新能源板块没有问题,后劲依然充足,问题只是在于短线是否过热。树欲静而风不止,股价欲涨而估值高企。

由于科技和高端制造领域比较前沿,在定价模式和估值系统上,比较难以把握,对于投资者来说,如何踩准时机成了难题。特别是随着股价攀升,以新能源板块为代表的成长股价格迭创新高,业绩确定性被不断验证却又面临着需要较长时间消化高估值时,这个在基金经理心中不断纠结的问题再度若隐若现。估值和股价匹配性还在合适区间吗?在确定性高度清晰的赛道里,如果遇到大级别的回调,是应该持有不动,还是应该顺势而为?

信诚新兴产业基金的基金经理孙浩中表示,客观而言,在新能源板块,各环节核心公司的当前市值已经较高,但在部分细分环节仍存在低估或者未合理定价的个股,只是这样的个股数量不及三个月前那么丰富。不过,在全球碳中和大背景下,能源变革将带来多种多样的投资机会,电动车和光伏是核心组成部分。目前中长期行业景气度确定,风险是板块估值过高,股价波动加剧。

万家基金认为,从估值看,一方面要结合公司的动态盈利水平来看,虽然有些公司估值较高,但如果可以看到明、后两年业绩仍然具备较快增速,对估值将有一定消化作用。另外,还要结合产业发展的宏观背景去观察,从下游行业发展的全生命周期来看当前的产业景气度或许更有意义一些。“目前新能源赛道的上游和中游都已经表现出了较大涨幅,因为下游竞争是比较激烈的。我们认为,下半年的新能源车整车领域还会有所表现。”

创金合信基金李游表示,新能源车估值贵有它的道理。新能源汽车的景气度是非常好的,短期的估值也非常高,但是并不是说估值高了就没有机会。“市场对于明年的预期是翻倍增长。如果立足明年的话,静态估值一定是贵的,但是动态估值的话,其实还是有比较大的空间。”

浙商基金柴明认为,新能源作为典型的成长股赛道,相对于行业估值,关注景气度更为重要,当前新能源行业指数仍处高位,行业景气度较高。景气度提升,估值大概率维持在高位。当前行业渗透率已经过了初级阶段,进入快速成长阶段,该阶段的特点是行业确定性高,龙头公司格局已初步形成,行业渗透率加速提升。可考虑即使给予一定估值溢价,但仍有相对较高安全边际的龙头公司。

新能源还能“红”多久

孙浩中认为,近期以电动车为主的新能源板块出现较快上涨,且热点开始不断发散,从中游材料向上游资源以及化工领域延展。未来,仍然看好电动车领域的机会,核心是该板块中长期的成长确定性较强,且未来业绩的兑现度较高;对于光伏板块,仍将继续保持观察。

兴业基金邹慧表示,审视基本面和消息面,新能源车赛道并未出现利空因素,支撑板块上行的逻辑完善。首先,新能源车渗透率较低,且正处在快速提升渗透率的过程当中;其次,新能源车产销依然景气,预计2021年全球销量为570万辆,未来3年的复合年均增长率超40%;最后,国内产业链中游供应商有较深的成本壁垒优势和良好竞争格局,全球视角下比较优势明显。因此,坚定看好新能源车板块的长期成长性,无惧短期波动。

海富通基金杨宁嘉认为,新能源车板块从4月份开启反弹,近期走势非常强劲,很多个股从阶段底部计算的累计涨幅超过50%。主要原因是行业基本面强劲,行业未来景气度确定性高,叠加短期利好事件催化。从市场表现来看,中游锂电材料走势强于电池厂。需要注意短期涨幅过大的风险,需关注个股估值问题,一些低估值的二三线标的可以继续挖掘。