个人养老金融产品供给日益充足

中国证券报记者获悉,8月3日(本周三),中邮理财旗下第一期养老理财产品将通过邮储银行渠道在10个试点地区发售。此外,农银理财、兴银理财等其他第二批试点机构首期养老理财产品也在密集筹备之中,有望于近期发行。

目前,我国个人养老金融产品供给日益完善。业内人士建议,居民可提前就养老理财进行规划,根据各类产品属性进行组合搭配,实现资产保值增值。

养老理财产品再上新

邮储银行员工向中国证券报记者提供的产品资料显示,中邮理财将于8月3日至8月18日发行“邮银财富添颐·鸿锦封闭式系列2022年第1期养老理财产品”,额度30亿元。

据了解,该产品属于固定收益类PR2中低风险产品,期限为5年,业绩比较基准为年化5.8%-8%。发行地区包括北京、上海、广州、深圳、武汉、重庆、成都、长春、沈阳、青岛10个试点城市,客户需持有发行范围地区身份证进行购买。相比以往养老理财产品1元起购的门槛,该产品起售金额仅为1分钱,普惠特征更强。

投资策略方面,产品资料显示,该产品采用了固定比例组合保险(Constant-Proportion Portfolio Insurance,CPPI)策略,通过计算组合的安全垫积累来确定权益资产的仓位,并确定权益配置占比的上限。该策略通过市场的波动进行调整、修正权益资产与固定收益资产在投资组合中的比重,保证不低于事先设定的目标值。股市上涨时提高股票资产仓位,力争获取超额收益,而在股票下跌时也会进行止损。

运作稳健

养老理财产品试点于2021年9月启动,首批产品于2021年12月发行。截至2022年5月末,养老理财产品认购金额超600亿元。中国证券报记者从北京地区多家银行了解到,目前第一批试点机构已步入常态化发行阶段,养老理财产品销售情况较好,第二批试点机构的养老理财产品近期也有不少客户主动问询。

不过,银行基层工作人员向中国证券报记者表示,仍有不少客户对养老理财产品存在认识误区。对此,业内人士建议,居民购买养老理财产品,需要结合业绩比较基准、风险等级、产品期限、分红赎回机制等因素综合判断。

光大银行一位客户经理李伟(化名)表示,养老理财产品是完全符合资管新规的净值型产品,净值随底层资产变动,最终净值可能低于也可能高于业绩比较基准。此外,能否真正接受5年甚至部分机构10年的封闭期,也需要客户认真考虑。

中国理财网数据显示,截至8月1日,全市场共有33只养老理财产品登记备案,其中27只产品已披露净值,单位净值均大于1元。整体来看,除少数几只成立于2021年12月以外,其余产品均成立于今年年初,彼时正处于资本市场大幅波动阶段。在市场波动背景下能逆势获得正收益,体现出养老理财产品运作稳健的特征。

建议均衡投资

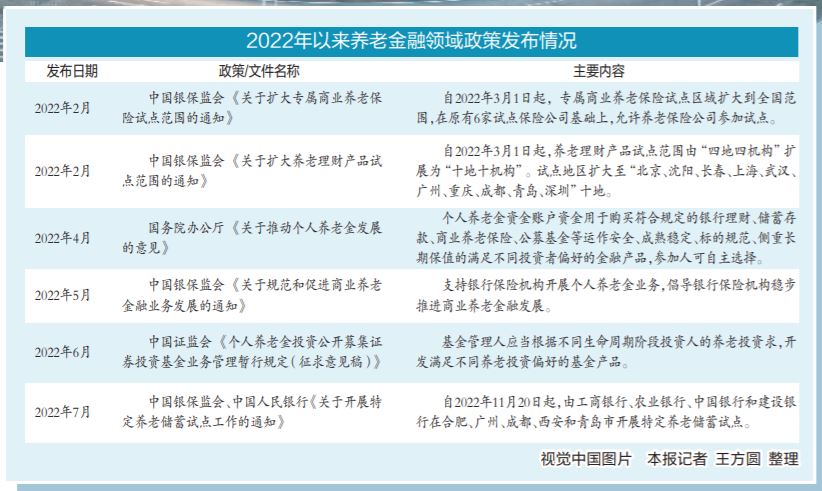

今年以来,面对个人养老金业务发展机遇,金融机构摩拳擦掌。部分股份制银行此前透露,正在申请成为个人养老金账户试点银行,力图打造养老金融服务的一站式办理平台。此外,多家银行理财公司筹备发行养老理财产品,保险机构也在推进突出养老属性的创新型商业养老金融产品的研发,多家基金公司积极开发包括养老目标基金在内的、适合承接个人养老需求的基金产品。据银保监会和人民银行日前联合发布的通知,自2022年11月20日起,工商银行、农业银行、中国银行和建设银行在合肥、广州、成都、西安和青岛市开展特定养老储蓄试点。

招商银行一位资深客户经理向中国证券报记者介绍,整体来看,未来居民个人养老金融产品将涵盖特定养老储蓄、养老保险、养老基金、养老理财等产品类型,工具充足,可极大程度满足居民养老财富规划。

该人士建议,客户可根据产品属性进行组合搭配。“总体而言,特定养老储蓄产品最为安全,但利率相对较低。养老保险的保障性足,但积累期较长。养老基金、养老理财的封闭期相对较短,但业绩弹性大,适合有一定风险承受能力的人群。”

业内人士展望,伴随个人养老金制度的落地,资管行业有望迎来年均上千亿元的增量资金,建议多举措提升养老金融产品数量和质量,重视开展养老金融宣传教育。