创新金融风险管理工具 华鑫证券 “反脆弱指数”上线

中证网讯(记者 林倩)7月11日,中国证券报记者从华鑫证券获悉,公司自主研发的“反脆弱指数”正式发布,将为传统资产配置组合提供更加可靠的尾部风险管理工具。

根据华鑫证券介绍,“反脆弱指数”中包含了股票、债券、商品等多类资产和策略,不仅各资产和策略间相关性极低,且组合与沪深300大多呈现负相关关系,从而能够在获取长期回报的同时,大幅降低组合之后整体的波动率。更重要的是,华鑫证券资管设计的策略大多数具有凸性分布特征。例如,做多波动率策略,往往能够对在市场风险急剧上升的行情中获得更好的盈利提供帮助,实现“反脆弱”。

迎接大类资产配置3.0时代

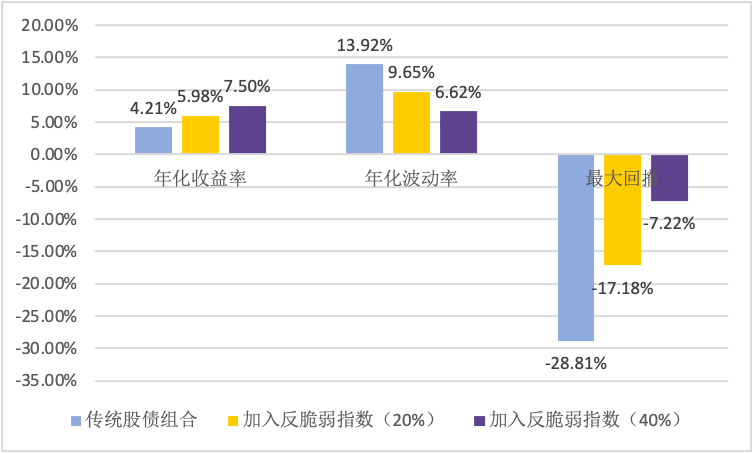

华鑫证券“反脆弱指数”可以叠加到各类策略组合之中,帮助优化提升组合各项风险收益指标。回测数据显示,反脆弱策略配置权重为20%的情况下,新组合整体年化收益率相比原组合提升了约55%,年化波动率减少了约32%,最大回撤更是减少了约45%。“反脆弱指数”是华鑫证券向客户提供稳健和均衡的资产轮动策略的持续探索,旨在更好地对应不确定性市场环境,进一步降低投资人持有期焦虑,进一步体现华鑫证券资产管理 “收益稳,波动低”的产品特色,也是华鑫证券落实长期主义发展宗旨的重要举措。

海外对大类资产配置的研究由来已久,现代组合投资理论之父马科维茨(Markowitz)提出“资产配置多元化,是投资的唯一免费午餐”。资产多元化配置主要特点是通过多资产组合及轮动配置,显著提升投资组合的风险收益。耶鲁大学基金、桥水基金等均是该策略的早期践行者,其中,桥水基金自1975年创办以来总收益位居全球第一,高达465亿美元。此为大类资产配置的1.0时代。

华鑫证券指出,根据Wind数据不完全统计,近3年来,国内投资机构开始真正关注大类资产配置领域,累计发行产品491只,2020年至今就有95个大类资产配置类指数发布。面对市场波动行情,通过资产组合,降低单资产系统风险,大类资产配置策略在其中的风险缓释效果突显,前期桥水中国全天候基金再次火爆销售也印证出国内大类资产配置2.0时代的到来。

“近年来,受多种因素影响,简单的资产配置已较难保护投资人利益。”华鑫证券表示,如果能解决多类资产配置和策略分散,甚至能够从“黑天鹅”事件中盈利,将是专业投资机构开启大类资产配置3.0时代的钥匙。

指数在市场下跌行情中表现突出

具体来看,华鑫证券研发了“反脆弱指数”,通过对股票、债券、商品、波动率等不同资产的多空交易和分散配置,以追求能够在日趋极端的市场环境中获取非对称性收益。反脆弱指数中包含了股票、债券、商品等多类资产和策略,不仅各资产和策略间相关性极低,且组合与沪深300大多呈现负相关关系,从而能够在获取长期回报的同时,大幅降低组合之后整体的波动率。更重要的是,华鑫证券资管设计的策略大多数具有凸性分布特征。例如,做多波动率策略,往往能够市场风险急剧上升的行情获得更好的盈利,最终实现“反脆弱”。

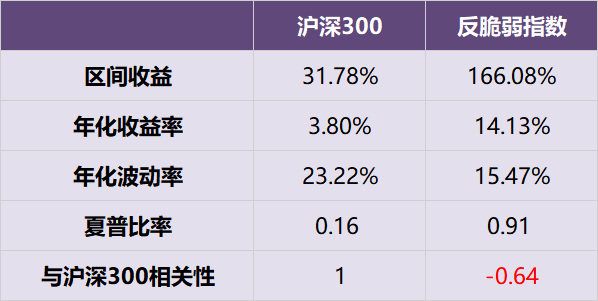

根据华鑫证券测算,2015年2月10日至2022年7月5日,“反脆弱指数”累积上涨166.08%,年化波动率15.47%,同时期沪深300指数累积上涨仅31.78%,年化波动率23.22%。更为关键的是,“反脆弱指数”与沪深300指数的相关系数为-0.64,更能应对复杂多变的市场环境。

数据来源:华鑫证券、Wind

不仅如此,反脆弱指数还有其特殊的优势,华鑫证券回测数据表明,“反脆弱指数”在A股表现欠佳时期,能取得更为显著的收益。“反脆弱指数”在应对市场突发性变化时,也更能体现出对投资人的保护作用。

根据介绍,华鑫证券“反脆弱指数”可以叠加到各类策略组合之中,组合各项风险收益指标均会有较为显著的优化提升,且对组合的优化效果随着反脆弱策略权重的提升而不断增加。回测数据显示,反脆弱策略配置权重为20%的情况下,新组合整体年化收益率相比原组合提升了约55%,年化波动率减少了约32%,最大回撤更是减少了约45%。

图片来源:华鑫证券、Wind