唱多茅台到3000元 预测宁德时代2060年业绩!高调研报成“反向指标”

近日,一些券商研报受到投资者关注。

在新能源股备受瞩目之际,卖方擅长给热门赛道添一把火——前有某券商大幅上调宁德时代目标价,后有券商直接预测宁德时代储能业务到2060年的业绩中枢。

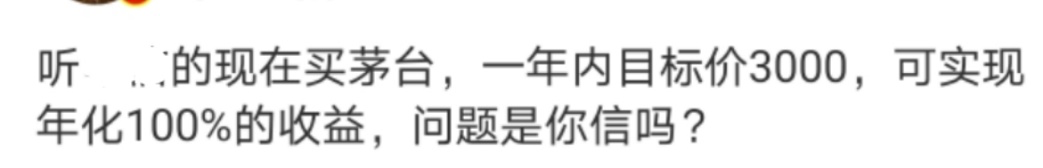

今年春节前,某券商把茅台目标股价调至3000元,并在标题里直言“三万亿从头越”。

但往往在研报发布后,相关公司股价便开启震荡走势。上述券商关于宁德时代目标价的研报发布后,宁德时代股价一度冲高至582.2元,但最新收盘价为494.11元,期间最大累计跌幅达15.1%。茅台则在春节后第一个交易日创下新高后开启一路下跌走势,最新股价1548元,距3000元的目标价还需要接近翻倍的涨幅。

不少投资者调侃:这样的研报是反向指标吧?

大胆预测引热议

日前,某券商研报因为过于长远的大胆预测而意外火“出圈”,直接预测宁德时代储能业务到2060年的营收中枢。

而在茅台大跌后,一篇半年前的研报也没躲过股民视线——当时某知名券商将茅台目标股价定为3000元。

图片来源:微博

不少股民称,这些在市场火热时“火上浇油”的研报,已成了反向指标。“一看到大幅调高目标价,我就知道是时候该保持冷静了。”股民小何表示。

对于上述研报颇有些“博眼球”意味的估值法,某知名分析师直言:“我觉得买方机构也不会认可,大家都是当个段子听听。”

关注研报背后思维框架

显然,作为用真金白银参与市场的买方机构,面对这些研究结论,并不能简单地一笑而过。对于诸如“2060年业绩中枢”“运动式估值”等预测,投资者应该如何看待?

某知名私募基金经理王风(化名)表示,相比结论,更应关注研究员写这份报告的思维和框架。关于宁德时代的某研报,所体现的是当前新能源整车的渗透率数据非常低。虽然汽车的销售总量增速目前在缓慢下滑,但新能源这个领域仍处于大方向下行而细分领域上行的特殊状态。研报所描绘的就是在市场情绪极度乐观或市场预期持续往上的情景下,估值上限能达到的量级。王风进一步表示,以新能源行业为例,其中一些行业的业绩是能算清楚的,往未来推三年估值也能看得懂,但另外一些细分行业短期内没有落地的可能性,往未来推三年甚至一年都算不清,高估值也只能从2030年开始算。

同时,对于卖方机构提供的研报,买方并不关注卖方给予的买入增持评级、采用EVA(经济增值)而非PE等非常见估值法。一位基金经理表示:“我们根本不在意这些,看研报时只关注其中的数据图标,引用一些卖方数据,具体投资还是需要根据买方内部报告的逻辑框架来得出结论。”

各有“苦衷”

有基金经理认为,对于上述“出格”的研报,只需要关注背后的推演逻辑,不必过于在意细节。但也有人认为,这些现象是市场多方推动的结果,参与者各有各的“苦衷”。

细数这些语出惊人的研报,大多出现在结构化行情最显著时,并聚焦市场宠爱的热门赛道。高调预测的背后,实际上是市场参与者利益的博弈。在基金经理看来,这样的大胆预测早已不新鲜,背后的意图也清晰明了。

一方面,A股结构化行情下,许多行业数据表现一般,投资者更愿意为相对表现更好的板块埋单,从而导致对高估值的容忍度普遍提升。某知名分析师表示:“现在许多行业缺乏景气,所以大家目光都聚集在新能源赛道。这些研报估算终值,只是表达方式夸张了一些,而高估值的本质是在追求高景气赛道。”

另一方面,一位私募人士表示,隐形的压力是更重要的推手,就像那些没踩准风口的基金经理被基民指着鼻子教他操作一样,作为卖方的券商,压力比基金经理更大,不顺着风口推,没有派点就不会有提成。

“投资行业为了吸引客户扩大规模,总是会想尽办法提高收益率,押赛道就成了部分基金经理的手段之一,很多个人投资者也非常偏好这一点。投资风格变形就推动了市场风格更为极致,那么卖方的行为习惯也随之改变。” 王风表示。

不过,这并不意味着券商研报逐渐失去价值。在基金经理看来,券商报告仍然是日常研究中非常重要的参考工具,其主要价值在于提供基础的研究框架。

沣京资本基金经理吴悦风认为,在一些特定的选股周期和选股时点,卖方的重要性就有所体现:“例如,若需要选出某一行业中某个指标做得最好的企业,卖方涉及的宽度是更广的。买方的人数比较少,除了大型公募,中等公募和私募配备的研究员也就几十个,相比动辄近百人的卖方研究所,研究肯定不足。尤其是在当前上市公司越来越多,部分次新公司基本面也不错的背景下,买方全部覆盖其实很难。”