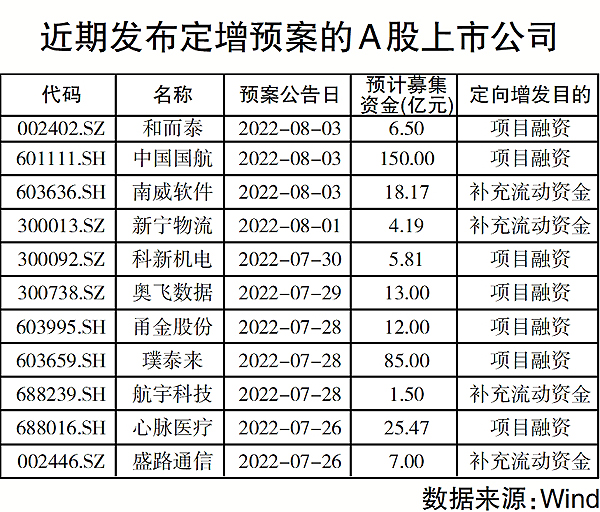

年内400多家上市公司拟定增募资超7400亿元

8月3日,南威软件、中国国航、和而泰等公司披露了定向增发方案。Wind数据显示,截至发稿,今年以来已有412家上市公司发布定增预案公告,拟增发数量1145.7亿股,预计募集资金超7400亿元,定增目的主要涉及项目融资和补充流动资金。其中,127家发布董事会预案,197家获股东大会通过,41家获证监会通过。机构人士表示,预计下半年定增仍会是上市公司融资的重要手段。

今年已实施定增募资逾3100亿元

以增发上市日为统计口径,截至发稿,今年以来约有170家公司实施定增,累计增发196.74亿股,实际募资金额超3180亿元。其中,宁德时代、上海医药、大全能源等五家公司增发金额超100亿元,赛力斯、国金证券、安井食品等八家公司增发金额在50亿元至100亿元之间,复星医药、东方盛虹、中航光电等54家公司增发金额在10亿元至50亿元之间,增发金额小于5亿元的有103家。

具体来看,宁德时代以410元/股发行价、450亿元的募集总金额领衔今年定增市场。根据公告,其发行募集资金投资项目主要包括福鼎时代锂离子电池生产基地项目、广东瑞庆时代锂离子电池生产项目一期等。截至目前,该公司最新收盘价较定增发行价格溢价近30%。

8月伊始,就有多家公司披露了定增方案。新宁物流公告称,公司拟向特定对象发行股票募集资金总额为41876.92万元,扣除发行费用后的募集资金金额将全部用于偿还有息负债和补充流动资金。通过本次向特定对象发行,大河控股将成为公司控股股东,占本次权益变动后普通股总股本的20%。此外,在8月3日披露的定增方案中,中国国航拟定增募资不超过150亿元,用于引进22架飞机项目及补充流动资金;和而泰拟向控股股东定增募资6.5亿元用于汽车电子和数智储能等项目;南威软件则拟募集资金总额约为18.17亿元用于补充营运资金。

“很多公司上市的一个重要目的就是通过资本市场融资,助力企业自身的中长期发展。”华夏磐润两年定期开放混合拟任基金经理张城源表示,2006年以来,定增成为上市公司主要的再融资方式之一,对于企业生产经营、新项目投资、并购等有着正面的促进作用。

龙头企业优质项目受机构追捧

伴随市场逐步回暖,定增市场也有所升温,机构积极参与优质定增项目。

Wind数据显示,今年以来,逾940只公募基金参与了上市公司定增项目,合计持股数量11.18亿股,成本总额272.01亿元。其中,7月以来,315只基金参与定增的成本总额达94.14亿元。从投资行业来看,公募青睐的定增项目主要集中于汽车制造业、电气机械和器材制造业、专业设备制造业等。值得注意的是,龙头企业的增发项目频频获得机构追捧。

此前宁德时代获配机构中,公募基金方面,睿远基金、财通基金、博时基金、金鹰基金获配金额分别为15.00亿元、14.72亿元、12.56亿元和12.00亿元;券商机构中,广发证券、申万宏源、国泰君安都出现在获配名单中;另外,摩根士丹利、摩根大通等外资也纷纷参与。

募资总额超百亿元的大全能源定增项目中,根据发行情况报告书,该项目的发行对象共有19家机构,除了六家基金公司,还有产业资本、私募股权基金、合格境外投资者认购了股份。其中,兴全基金旗下多只产品合计出资14.51亿元参与此次定增;基金经理谢治宇旗下三只基金兴全合润、兴全合宜和兴全社会价值三年持有共以近8亿元参与了该项目,三只基金分别认购809.04万股、608.23万股、127.44万股;另一位基金经理乔迁管理的兴全新视野、兴全商业模式LOF也合计认购463.42万股,总成本为2.4亿元。

8月1日晚间,碳基材料龙头企业金博股份发布定增结果及股本变动情况,确定本次发行价格为266.81元/股,发行股数约为1162.97万股,募集资金总额约为31亿元。金博股份定增最终确定的11家发行对象中,睿远基金、兴证全球基金、诺德基金、中信证券资管、景林分别认购7.40亿元、6.73亿元、3.15亿元、2.50亿元和3.00亿元。

“竞价定增项目的发行价是投资者竞价的结果,投资者关注度、认可度高的项目,竞争更为激烈,折扣相对较小;关注度低的项目,发行折价更多。对于机构投资者,由于定增项目投资金额一般较大,又有一定的限售期,短期无法通过交易调整持仓,这就需要投资者对定增项目有更深入细致的研究。此外,由于定增投资有限售期,也不适合追逐市场的热点。”张城源认为,对于定增投资来讲,更多要结合项目具体情况,自下而上地选项目,考察公司及其所处行业的长期发展前景,以及公司的治理结构、财务状况等。“不同于二级市场,可选择标的多、交易灵活,定增投资更多需要结合具体项目,在深入细致研究的基础上制定全面的策略,才能比较顺利地完成投资。针对不同行业和公司,要选择合适的估值方式判断投资机会,结合发行期的股价、预期折扣,制定合理的报价策略。”

据张城源介绍,今年以来完成发行上市的竞价定增项目整体回报弱于过去两年,但收益情况仍优于同期二级市场,“下半年市场结构性机会明显,定增市场的投资机会或为投资者带来较好的收益”。不过他也提醒,定增投资一定要建立在坚实的基本面研究基础之上,另外,定增发行的折价仍是重要的“安全垫”来源。

Wind数据显示,京城股份、新华制药、华明装备等10家上市公司当前股价较定增发行价溢价逾100%;另有45家上市公司定增后出现价格倒挂,占比近三成,其中,浙江鼎力、用友网络、迈克生物、中国长城等七家公司折价超30%(经后复权处理)。