平均亏13%!给小散一个安慰 网红基金亏得不比你少!

去年至今年年初,随着权益市场行情持续发力,涌现了一批“网红基金”,投资者蜂拥而上抢购,有的“网红基金”甚至在首发当日就募集了几百亿资金。

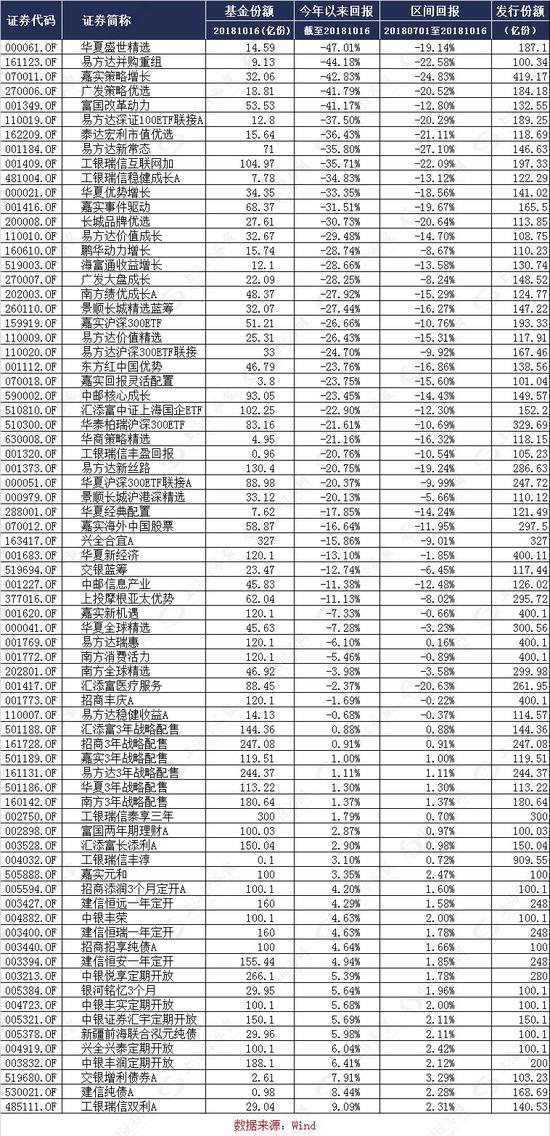

然而,今年以来,随着市场低迷,“网红基金”风光不再,首发份额超100亿份的“网红基金”收益率整体亏损,均值为-13.23%。

对于是否继续持有“网红基金”,业内人士普遍认为投资者不能对其期望过高,需要学会理性看待爆款产品。

爆款业绩不如预期

最近,以发行“爆款”基金著称的东方红资管,又发行新基金了。回顾去年,权益市场一九行情发酵到极致,基金市场迎来火爆销售,出现了一批备受追捧的“网红基金”。

某业内人士认为,所谓“网红基金”,一是追求大规模发行,持续营销效果好;二是管理人将募集的较大体量资金重仓投入市场。

据梳理发现,“网红基金”大概可分为两类:

一是伴随明星基金经理效应出现,东方红资管、中欧、兴全等公司旗下一批长期业绩优秀的基金经理受到市场追捧,无论是新发基金还是老基金的持续营销都获得较好成绩;

二是伴随着白酒行业飙升、新能源汽车产业链火爆、港股大涨等主题性机会,一批重仓这些主题的基金表现较好,继而成为市场追逐的“网红”。

但今年以来,“网红基金”是否值得继续追捧?

实际上,受市场低迷影响,“网红基金”今年以来的整体业绩持续遭遇“滑铁卢”。

Wind数据显示,今年以来,发行规模超100亿份的74只基金(非货基)的收益率均值为-13.23%,7月份以来,这74只爆款产品的收益率均值为-7.5%。其中,个别“网红基金”年内收益率亏损甚至超20%。

业内资深人士认为,一方面,“网红基金”净值下跌源于市场震荡。去年的“网红基金”基本上都是依托于长期业绩优异的基金经理,这些基金经理投资风格多数偏价值,与当时的蓝筹行情契合,而今年以来蓝筹股表现波动加大,也出现分化,导致这些爆款产品业绩不达预期。

另一方面,由于爆款产品极其依赖明星基金经理,基金经理的频繁变动也会影响产品净值。

以曾经风光一时的某“网红基金”为例,该基金在发行当日吸引了近600亿资金追捧,但因按照招募说明书的约定,其募集资金超过了150亿上限,因此最后按照比例配售募集了149.57亿。该基金是一只混合型基金,从2007年8月17日成立至今,其收益率仍为负数,巨亏49%。其中,今年以来,该基金收益率亏损23.5%。

该基金之所以业绩不佳,除了在2007年市场高位建仓的缘故以外,与基金经理及基金投资风格的频繁变换也息息相关。据资料显示,在该基金运作的11.2年时间内,先后更换了8位基金经理,几乎每年都会换基金经理。

理性看待“网红基金”

多位业内人士认为,应该理性看待爆款产品,明星基金经理不代表在任何市场风格中都能获胜。在市场环境欠佳时,多头策略很难做到独善其身。

华南某公募基金经理透露,今年年初,某“网红基金”发行时市场大热,甚至一天内募集了几百亿资金。但由于该基金成立时机不成熟且急于建仓,当市场风格转换时反应不过来,导致其今年以来净值回撤较大。这种情况下,投资者更需要冷静与理智地分析当下市场时机是否合适购买该产品。

该如何对待已持有的“网红基金”?业内人士表示对不同类型的产品应区分看待。

一位业内人士表示,如果“网红基金”本身是一只分散化投资的产品,且基金经理较为稳定,产品规模适中,投资者应继续给予基金经理真正的信任,通过长期投资平滑短期市场波动风险。如果产品是行业主题型基金,投资者应进行一定分散化配置,不宜过于重仓参与。

某基金研究中心研究员认为,是否需要赎回爆款产品,要看基金经理是否坚持其投资风格、产品业绩是否具备持续性、波动性较同类基金是否大幅上升。如果某“网红基金”较之前业绩大幅下滑,风险波动相比基准较大,这时就需要警惕。

而对于一些行业类基金,就需要分析目前行业的表现情况,而不能完全归因到基金经理。只要该产品跑赢对应的行业指数,就说明基金经理有选股的超额收益。

整体而言,众多业内人士建议投资者对“网红基金”不能抱有过高期待。

天相投资投研总监贾志表示,“网红基金”通常代表过去业绩较好而受欢迎,但投资者不能对其有太高期望。该类基金本质上是做相对收益,对一般投资者而言,公募基金更多的应作为配置工具。

“因为在过去尤其是较长时间的过去,爆款产品的表现是优秀的,如果该类产品的基金经理和团队能保持稳定,那该类产品未来业绩大概率也不会差。因此,目前这个位置不建议赎回‘网红基金’,可考虑以定投的方式加仓。”贾志进一步解释。