聚焦银华基金团队:优秀业绩炼成记 解密如何掘金2018

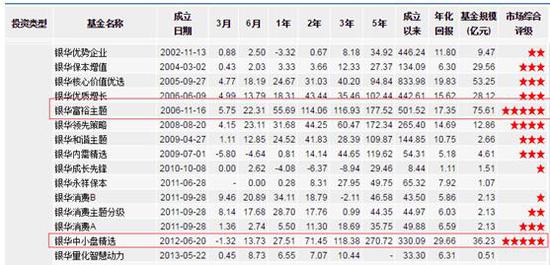

在中国公募基金行业20年并不算长的历史中,基金经理和绩优基金始终是行业和投资者讨论和关注的焦点。据银河证券研究中心统计,银华基金股票投资管理能力综合评价在89家基金管理人中排名第八位。新浪财经对话银华基金投研总监王华、绩优基金经理李晓星、周可彦为您揭晓保持优秀业绩的秘密。 备注:据银河证券基金研究中心统计,2017基金管理人股票投资管理能力综合评价报告显示,银华基金自2001年9月4日开始,参评股票基金10只,旗下基金股票资产金额合计193.1745亿元,旗下股票基金加权平均股票投资主动管理收益率为30.55%,89家参评基金管理人排名第8位。

企业文化是核心 公司股权激励等系列制度是优秀业绩强有力的保证

对于如何在大资管时代,打造自身的核心竞争力,王华说:“我觉得银华的核心竞争力是文化、氛围,公司的一系列制度都是为了围绕着这一文化,保持它的稳定性来做的这些工作。”

建立健全完善的企业管理制度是提高企业核心竞争力,推动企业发展的重要因素,银华基金深谙于此道,2017年员工持股计划全面落地,宣布公司的注册资本从2亿元增至2.222亿元,并且新增3家有限合伙企业股东。银华基金此次的股权激励计划涉及面非常广,从投研人员到市场人员,从基金经理到中后台员工都涵盖在内,一共有149名员工参与,合计持有9.99%的股份。

对此,银华投资总监王华表示:“对于资管机构来说,管理能力肯定是基础、是核心竞争力,但这个核心竞争力又建立在人才的基础上。我们公司有149位同事都参与到员工持股计划中,这也体现了股东支持,对于公司核心员工、骨干员工来说相当于是一个认可。”

除了股权激励这个长效的制度外,银华基金另一个核心制度——增量激励制度,即把基金经理、核心员工的薪酬待遇,跟他对公司所做的贡献进一步的联系起来,建立一些更直接的关系。王华表示:我们增量激励是按照管理费收入作为衡量的标准,比基数高出的部分就可以参与。已经实施了三年,最近董事会同意,将延续到下一个三年。

无障碍交流、投委会把关等制度打造互补的完美团队

没有完美的个人,但团队可以补足个人能力的局限性。为了防止投资出现较大偏差,银华投研团队提倡无障碍交流。“投资出现分歧很正常,倾听不同的意见能促使大家进行更为深入的研究。”

一直以来,银华便非常重视对基本面的研究,“市场的情绪与风格总是很难把握,唯有细致与扎实的基本面研究,才能在中长期投资中占得先机。”

众所周知,业绩与管理规模是天生的敌人,个人能力再强投资范围也有边界。为了解决这一问题,银华也在投研团队中建立了“小组管理制”,小组人员配置齐全,投资风格、逻辑、类型各不相同,同时尽可能将全行业的研究所覆盖。

“不同研究经历的人组合在一起,发挥专业化分工的优势,形成优势互补。同时我们希望组别之间不要有太明显的界限。”王华多次强调,银华非常重视内部投研团队无障碍的交流,以提高投资的成功率。

得益于此前管理过基金产品的经历,王华对投资及基金经理职业有深刻的理解。为防止投资中的黑天鹅,银华投资团队非常重视基本面研究、关注投资品种的变现天数,而且也会时刻关注基金产品持仓的所有股票在它的流通盘中的比重。

作为银华A股投资总监,王华表示,长短激励机制并举,使得银华的投研团队更为稳定。人员的稳定也提升了业绩和投资风格的稳定性。

一脉相承的投资理念 投资“三剑客”解析如何掘金2018

有14年基金管理经验的王华表示,2018年宏观方面利好与不利因素都存在,整体而言,2018不太可能出现全面的牛市,但还是有很多企业能够给投资者带来赚钱的机会。航空股已经进入右侧景气周期向上是个大的机会,全球定价的商品的企业机会也较大,比如像有色、油价等。

投资总监王华:2018市场走势不会如2017极端化 看好航空、有色等

王华,毕业于“五道口”的摩羯座投资总监,坚守投资原则以及对安全边际追寻的铁律,曾任职于西南证券(4.340, -0.22, -4.82%)有限责任公司。2000年10月加盟银华基金管理有限公司(筹),先后在研究策划部、基金经理部工作,现任银华基金总经理助理、及A股基金投资总监。

2018年宏观经济方面,王华觉得对市场有利好的地方也有不利的地方。不利的地方在于:市场利率一直处于高位,金融监管周期远远没有结束,从流动性角度来说,整个金融市场的流动性可能会比较偏紧,对整个市场不是很有利,对企业的融资成本和财务成本可能会有比较大的影响。

利好地方是全球经济大家是相对一致的看好,特别是美国又要搞减税。在供给侧改革的背景下,我们能挖掘到很多行业的低效产能退出后带来的优势企业的开工率和产能利用率的提升、产品价格的坚挺。

对于2018年投资机会,王华表示:今年不太可能出现全面的牛市,但还是有很多企业能够给投资者带来赚钱的机会。比如,航空股已经进入右侧景气周期向上是个大的机会,全球定价的商品的企业机会也较大,比如像有色、油价等。

回顾过往的基金管理生涯,王华颇有感触,他认为一名优秀的基金经理,要尊重市场,对市场时刻保持一颗敬畏之心。目前作为投资总监、总经理助理,对公司的制度建设和团队管理都自己的深刻见地。

银华中小盘基金经理李晓星:2018看好新能源、高端制造及传媒

从王华手中接下银华中小盘精选混合,在2017年中小盘股票机会较少的情况下,李晓星管理的银华中小盘精选混合在2017年仍获得收益27.72%。

李晓星坦言:“我和王华总是一脉相承的思路,买股票优先考虑安全边际,而不是考虑赚多少钱,先考虑股票最多跌多少,长期累计下来才会不错。2017年对银华中小盘来说是很困难的一年,因为它的基金限制大股票只能买20%,但去年上涨的好的都是大股票,所以中小盘只能在一个偏贫瘠的土地上耕耘。”

李晓星一直以来持有“积胜”的理念,遵循着“赚自己能力圈范围里的钱”的理念。所谓的“积胜”,李晓星解释说:希望自己投的每只股票有绝对收益,不求大富大贵,可以亏时间,但不能亏钱。 “赚自己能力圈里的钱”,就是看自己擅长的领域,消费和新兴两大领域,可以看懂并持续找出每年赚业绩增长的钱,而在对自己不熟悉的行业或个股就会规避它。

关于2018年,李晓星具体阐述了六大行业机会,新兴行业看好新能源、高端制造以及传媒,具体来说,新能源成本比传统能源还要低,环保治标,新能源治本,真正解决雾霾问题一定要改变能源结构;而高端制造行业,现在中国比较显著竞争力的是电子行业;传媒行业跌了两年,每年都是倒数的,今年也许有一定的逆袭机会;传统行业的机会则分布在白酒、家电以及医药等行业。

李晓星在谈及自己的投资逻辑时表示,“有些人认为小市值就是成长股,这并不对。我所定义的成长股就是业绩持续高增长,靠业绩增长,这就是成长股。从全球来看,最好的成长股比如美国过去五十年上涨最好的是消费和医药,每年都是靠自己的业绩来不断的提升自己的股价。像香港那边很好的成长股就是腾讯,虽然它是4万亿市值的大家伙,但业绩有40%以上的增速,这是最好的成长股,每年你赚的是业绩的钱。所以,我们认为如果赚业绩的钱的这些公司,2018年还是会维持表现不错。”

谈及“基金经理职业生涯”,李晓星说:“基金经理就像是没有脚的鸟,一直在那儿飞,当你飞不动了,就掉下来了,很快会有新人把你顶上。这看起来有些悲观,对基金经理个体而言比较残忍,但对这个行业来说是幸事,因为这个行业永远保持了最好的基金经理在里边,这对持有人是非常好的事情。”

银华富裕主题周可彦:推崇查理.芒格的格栅理论 2018三条主线掘金

周可彦管理的银华富裕主题2017年内收益率高达53.10%,而且该只基金近三年以来业绩稳居前三。得益于做过多年的行业研究员,周可彦本人相信研究创造价值,他也争取通过长期深入研究、了解真相去实现“不一样而且正确”,达成投资目标。他的风格是95%的自下而上,95%的精力和时间在看公司和行业,就是像翻石头一样一个一个去看公司。

随着管理规模的增加,投资管理的难度一定是加大的,对任何人都是一样,只是不同的投资体系、框架或风格受影响程度不一样,和当时的市场环境也有关。管理规模越大对投资决策的准确性要求越高,因为纠错成本更高,所以管理大资金对研究和投资能力有更高的要求。周可彦管理的两只不同规模的公募基金在2017年的收益率是相差无几的。

周可彦很推崇查理.芒格的格栅理论及独立思考能力,他表示:“我觉得好的投资需要多方面的因素,查理.芒格的格栅理论是好的思维方式,例如能不能比别人更早、更准确的发现真相,能不能更好的评估企业的内在价值,以及心理学或行为金融学的内容,这些都很重要。如果非要说做好投资的关键,我觉得可能是独立思考,始终保持理性,知行合一。知不易,行更难。”

对于2018年A股及港股的投资机会,周可彦认为16年开始的长期结构性慢牛行情将会持续很长时间。很多行业都有机会,主要遵循以下三条主线:一是大消费,消费升级在多个领域的迹象越来越明显;二是盈利出现向上拐点的行业,如银行、寿险、工程机械和某些大宗商品等等;三是有壁垒的制造业,背后是产业升级的逻辑,涉及大部分申万一级子行业。

周可彦还表示,这几年制造业中的不少品种表现都很好,也从来都是我们投资的重要方向。我们认为在工程机械板块存在相当的预期差和较明显的投资机会,当然各细分专用设备制造也值得去深入挖掘。

对于2017重仓食品饮料行业个股周可彦仍会继续关注,他认为,2018年食品饮料行业个股投资逻辑没有变化,本质还是消费升级带来的重品牌重品质企业的业绩增速提升,市场份额和利润向优势企业集中的过程。

“我们认为虽然这类投资标的的股价经历了较长时间和较大幅度的上涨,但是结合未来几年的增长水平和增长的确定性,综合考虑ROE、经营性现金流等方面,从长期的投资视角审视商业模式是不是一个好生意,以及国际同类企业比较,我们认为大多数食品饮料优势品种的估值水平没有泡沫,当然我们要密切关注行业和公司的基本面变化和估值水平变化。”周可彦进一步分析指出。

谈及市场滞涨的风险和严监管、流动性紧平衡对二级市场的影响,周可彦表示:“我们认为当前的监管环境有利于投资者回归基本面研究、回归投资的本质,对长期坚持以基本面研究为基础的投资体系是很大的利好。我们认为当前看不到滞涨的风险,实体经济稳健上行的态势成为股市向好的背书。流动性的变化会给市场带来短期波动,但仅是一个不太重要的短期因素。”