多元化配置 保持适度流动性

□上海证券基金评价研究中心 刘亦千 池云飞

今年一季度末,在政策推动下,国内需求端持续发力,企业经营情况明显改善,工业增加值、社会消费品零售数据明显回升。PPI方面,随着复工复产持续推进,重点产业链供应链逐步畅通稳定,保供稳价政策效果继续显现,物价总水平继续运行在合理区间。PPI回落有利于降低企业成本,CPI回升反映终端需求改善。PPI与CPI剪刀差收窄有利于企业利润改善。

上半年,我国经济在政策支持下保持稳健增长:农业和畜牧业稳定增长;工业生产企稳回升,高技术制造业发展较快;服务业逐步恢复,现代服务业增势较好。展望下半年,随着高效统筹疫情防控和经济社会发展有力推进,稳增长政策效应将不断显现,经济正处于黄金复苏期。

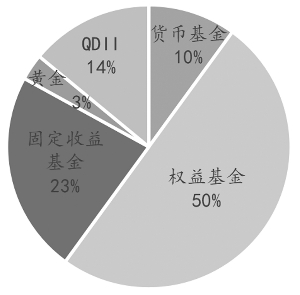

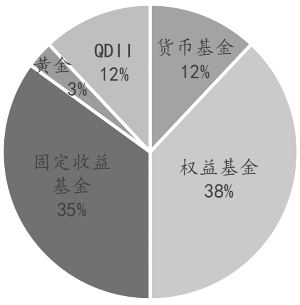

积极型投资者配置比例

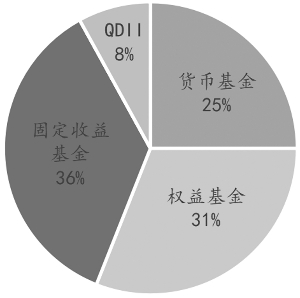

平衡型投资者配置比例

稳健型投资者配置比例

大类资产配置建议

根据我们构建的美林时钟模型,下半年中国经济大概率处在黄金复苏期。从投资性价比看,在复苏过程中,股票与商品资产投资性价比更高。权益资产中,有色金属、家用电器、食品饮料、房地产、汽车、商贸零售、机械设备、建筑材料等板块,会有较好表现。固收资产中,中短久期产品表现相对会更好。

资产配置是理性长期投资者的必备武器,多元化配置在任何时候也不过时。对于普通投资者而言,以平衡的多元配置结构应对多变的未来市场不失为上策。短期内,美联储加息与地缘关系紧张仍是影响市场情绪的关键,适当保持充分的流动性。

权益基金:注重基金长期业绩稳定性

建议投资者注重风险与收益间的平衡,提早布局周期向上机会。在权益基金投资时,充分考察基金的长期业绩稳定性、净值回撤控制能力,以及基金经理的“能力圈”,在承受市场风险的同时充分获取市场收益。下半年稳增长政策效果将逐步显现,推动企业重回快车道,利于淡化择时、选股能力强的股票基金。

在基金主题的选择上,建议捕捉稳经济政策带来的周期向上机会。长线关注受益于产业升级、具有核心优势的板块,如新能源、高端制造、半导体、国防军工、创新医药、人工智能、新基建等;中线适当配置获益于稳经济政策、流动性提升、景气度改善,当前估值较低、风险回落、业绩改善的蓝筹价值主题,如金融地产、家用电器、食品饮料、汽车、商贸零售、老基建等;短线关注景气度向上的资源类周期主题。

固定收益基金:适当增加信用债产品配置比例

政策持续发力,经济触底反弹。同时,国内PPI持续回落及CPI温和增长,有利于国内货币政策的出台和实施。整体环境利于债券市场,可通过增加债券基金、下调货币基金的比重增强组合收益。在选择产品时,可根据基金产品的历史业绩、基金公司的固收基金管理规模进行精选。

短期内,外部扰动仍将影响企业业绩,适合配置以金融债、利率债为主,企业债为辅的稳健产品。从中长期来看,在稳经济政策效果集中释放下,企业盈利将明显改善,可适当增加信用债产品、业绩稳定的可转债以及“固收+”产品的配置比例。

QDII基金:发挥多元资产配置长期优势

长期来看,海外权益、黄金、原油等资产与国内权益及债权资产的相关性较低,通过多元的大类资产配置策略能有效提升组合的风险收益比。

权益QDII基金方面,部分企业估值已有明显回调,长期配置价值也在逐渐显现,但海外市场短期内仍会受加息及情绪等因素影响,配置仍需谨慎。

商品QDII基金方面,从避险、分散、抗通胀的角度来看,短期内黄金产品仍有配置价值,但实际利率上行及美元走高将压制黄金价格上涨空间,宜适当降低仓位。全球能源缺口加剧,油价短期内仍有支撑。不过目前原油价格处于历史高位,一旦地缘政治环境转向或OPEC+加大产出,可能会加大原油价格下跌风险,原油QDII基金在配置时要保持警惕,可适当降低仓位。商品QDII基金配置以挖掘价格错配为主,不宜采用买入并持有的长期策略,时机上兼顾上涨动能及移仓成本的把握。