牛熊转换还是风格切换?私募一致预期正在形成

春节长假以后,A股估值踏上了均值回归之路,私募基金经理也开始更多地关心确定性的业绩,而非成长性的故事。

在基金经理看来,此前股市更像投票机而不是称重器,由流动性推动的高估值给很多人提供了试错的机会。那么,后续股市是否会从投票机转向称重器?此次市场震荡是牛熊转换的警钟还是风格切换的前奏?

最近,多数私募基金经理给出的答案开始趋同,即在经济复苏背景下,A股难以大幅下跌,只是市场风格将实现华丽转身,从“成长+防御”转向“价值+周期”,在个股选择上更加聚焦业绩表现。

核心资产面临价值重估

“分化”与“均值回归”,是不少投资大咖对2021年A股市场定下的基调。牛年伊始,市场的表现正加速应验上述预判。

Choice数据显示,截至3月18日,上证指数春节长假以后跌幅超过了5%,创业板指数跌幅更是接近20%。从个股表现来看,多只白马股遭遇重挫,比如贵州茅台同期下跌20.43%,爱尔眼科下跌33.86%。

“去年以来,消费、医药、新能源等长期黄金赛道中的龙头股涨幅太大,部分公司的估值甚至已经反映了未来5年的业绩表现,美国10年期国债收益率飙涨只是一个导火索,加速了这些标的估值回归的进程。”沪上一位老牌私募董事长直言。

世诚投资创始人陈家琳也认为,当股价大幅领先于基本面时,任何的风吹草动都会引发剧烈的波动和回调,春节长假后的市场调整,其根源就在于很多机构重仓股前期估值过高。

那么,核心资产在经过20%以上的调整后,是否跌到长线投资的“击球区”了呢?对此,多数私募仍较为谨慎。

私募排排网最新调查数据显示,37.5%的受访私募表示,在美国10年期国债收益率持续上行和流动性边际收紧的背景之下,很多跌幅超过30%的核心资产,其股价已与未来两三年的业绩预期相匹配,一些高质量绩优股已经跌出机会。但62.5%的私募认为,当前市场信心仍未完全恢复,核心资产的下跌并未到位,需谨慎参与。

有业内人士认为,A股的核心资产已经上涨了近两年,后续如果没有更充裕的流动性支撑,交易拥挤程度没有彻底改善的话,其估值仍存在继续下调的风险,因此就算是很好的公司,目前仍需观望。

国海证券研究报告显示,过去一段时间,机构重仓股出现了交易拥挤的现象。从成交额来看,基金重仓股成交额占全部A股成交额的比例一度升至45%的高点,目前回落至38%左右,但仍显著高于2019年以来20%至35%的中枢范围。从换手率的角度来看,基金重仓股平均换手率超过2%后,短期股价将面临较大调整压力,待筹码结构充分交换,换手率回落到1%至1.5%的底部中枢后,基金重仓股的微观结构有望迎来阶段性改善。目前看来,上述调整仍需时间。

风格切换渐成共识

机构重仓股的急跌导致公私募基金业绩急转直下。

Choice数据显示,截至3月15日,股票型、混合型基金近一个月净值平均跌幅达14.82%、10.63%,同期上证指数跌幅为6.43%。

私募排排网主观股票多头策略指数显示,截至3月12日,该指数为7779.98点,距离2月19日的8448.12下跌了7.91%。从产品表现来看,公布净值的2629只百亿级私募产品今年以来平均下跌3.9%,正收益占比低于六成。对大消费一直很钟爱的林园投资旗下多只产品同期跌幅超过20%。

不少投资者在基金产品出现大跌时发出了疑问:“上涨行情结束了吗?”在多位基金经理看来,今年仍是结构性行情,但主角变了。

“A股向来对流动性颇为敏感,在经济稳步复苏、流动性边际收紧的背景下,企业的估值需要业绩来驱动,所以近期的市场震荡并不是牛熊转换的征兆,而是一次剧烈的风格切换,从‘成长+防御’切换至‘成长+周期’,然后再到‘价值+周期’。”重阳投资总裁王庆表示。

一位坚守价值投资的私募基金经理认为,成长股行情的继续需要更多的流动性来支持,但今年流动性会边际收紧,此前备受冷落的价值股和周期股迎来春天,业绩将成为股票估值最重要的支撑。

名禹资产也表示,在“经济较高增长、通胀预期走高、利率上行”的经济环境中,股票整体估值或许会受到压制,但由于市场利润增速较高,系统性风险出现的可能性较低,因此今年仍将是是结构性行情,只不过市场的核心因素是利润增速与利率上行之间的拉锯,目前需把握估值合理或偏低但利润增速很高的行业和个股。

私募切换低估值品种

在市场风格切换的预期下,私募调仓动作相当明显。

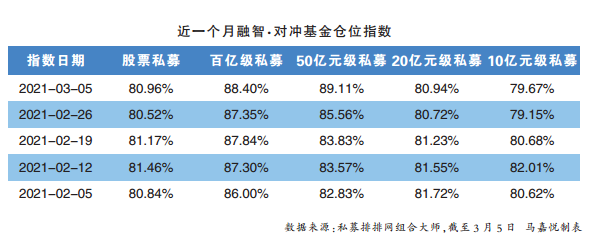

数据显示,截至3月5日,股票私募整体仓位指数为80.96%,环比上周小幅提升了0.44个百分点。

分规模来看,头部私募加仓意愿更为强烈。数据显示,截至3月5日,规模在50亿元至100亿元的私募环比上周大幅提升了3.55个百分点,仓位升至89.11%。紧随其后的是百亿级私募,同期百亿级私募的最新仓位指数为88.40%,环比上周提升了1.05个百分点。其中,88.14%的百亿级私募仓位超过八成,仅有3.67%的百亿级私募仓位低于两成。

“今年春节长假后的第一个交易日,我就感觉市场不太对劲,所以先是降低仓位到三成,把估值过高的标的都减掉,然后在市场调整过程中加仓化工、银行、地产等低估值标的。现在是越跌越敢买,毕竟市场很难出现系统性下跌,但不是买此前大家抱团的核心资产。”一位明星基金经理直言。

王庆透露,重阳投资去年四季度开始将整体持仓进行了调整,减仓高估值的机构重仓股,加仓周期股,尽管短期业绩压力较大,但中长期来看能够为投资者创造稳健的收益。

从机构的调研情况来看,中小市值公司颇受关注。据同花顺iFinD数据统计,3月上半月,有253家公司接受机构调研,其中市值在500亿元以下的中小市值公司有236家,占比93.28%,而且100亿元市值以下的公司有130家,占比高达51.38%。

业内人士称,中小市值标的获青睐或与其业绩增速明显改善和估值处于低位有关。据Wind统计,代表中小市值公司的中证500指数和中证1000指数的归母净利润增速在2020年三季度出现了快速恢复,而且如今中证500指数和中证1000指数的市盈率绝对值所处分位数远低于主板和创业板指的分位数。

和谐汇一董事长兼总经理林鹏在日前召开的策略会上直言,目前并未参与市场最热门的品种,而是更看好估值合理的周期品及部分港股消费公司,同时关注由于行业内部分化而能产生明显阿尔法收益的标的。