深圳房价暴涨的真正原因:6000亿房贷超北京

[摘要]这一波深圳楼市走牛,不是转型牛,不是年轻牛,不是直辖牛,是一波彻头彻尾的“杠杆牛市”。

2014年底全国住房贷款余额是11.5万亿元,深圳以全国百分之一的人口,占据了约5%的住房贷款额度。这一波深圳楼市走牛,不是转型牛,不是年轻牛,不是直辖牛,是一波彻头彻尾的“杠杆牛市”。

2014年底全国住房贷款余额是11.5万亿元,深圳以全国百分之一的人口,占据了约5%的住房贷款额度。

这一波深圳楼市走牛,不是转型牛,不是年轻牛,不是直辖牛,是一波彻头彻尾的“杠杆牛市”。

前段时间南开大学发布“中国住房消费发展指数体系”,包括住房价格风险、住房消费结构、住房消费增长、住房特征需求、住房消费景气五个指数。其中“住房价格风险指数”排名中,深圳、北京和上海位居前三。

但是一份广为流传的“房价最不可能跌的城市”中,京沪深也位居前三。

不管怎么说,一线就是一线,风险属于我,抗跌也是我!

但这三大城市今年也分化,深圳独立于大市,直线上扬,一骑绝尘~

如今快到年底,也值得说道说道,深圳的房价为什么那么强?

答案有多种角度:1、货币放水了;2、深圳年轻人进入婚配期;3、深圳经济转型成功;4、深圳要直辖了……

都不太靠谱:1、货币放水不是深圳一地的事;2、全国结婚登记数都在下降,尽管深圳年轻人比例高,结婚登记数也开始下降;3、经济数据看不出转型成功,除了金融业在膨胀;4、民间叫得越欢,越不可能直辖。

然则,什么风把深圳这波楼市给吹起来了?

一、杠杆牛市:深圳房贷超北京

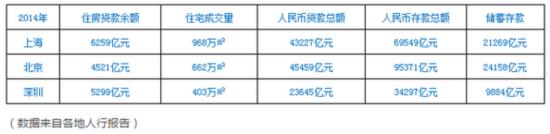

先看看下面这张图

深圳的住宅成交量和金额历来都低于京沪,但是,深圳的住房贷款余额却超出北京一截,在全国仅次于上海!而深圳的经济总量、货币量、人口数,都是远低于京沪的。即便剥离央企等机构存款,居民储蓄存款仍不及京沪的一半。

简单粗暴的结论是:深圳楼市是基于高杠杆的楼市,今年的深圳楼市是杠上加杠!

在去年930新政之后,深圳楼市开始闻风而动,深圳人行在年度报告中总结道:“从趋势看,住房贷款是 930 新政的最大受惠者,930 新政出台后,该项贷款连续增长三个月,投 放额分别为 77.5、110.1 及 163.5 亿元,环比分别增长 3.5%、42.1%及 48.5%。”

今年的330新政,让深圳楼市乘胜追击,年内深圳住房贷款破6000亿已无悬念。

2014年底全国住房贷款余额是11.5万亿元,深圳以全国百分之一的人口,占据了约5%的住房贷款额度。

算上房地产开发贷的话,深圳银行业投向房地产领域的贷款近8000亿元,超过人民币贷款总额的1/3。在房地产杠杆率上,深圳近年一直保持着全国最高的比例。

可以明确地说,这一波深圳楼市走牛,不是转型牛,不是年轻牛,不是直辖牛,是一波彻头彻尾的“杠杆牛市”。

人们憧憬的远景利好都不是短期可以实现的,楼市的走牛,与股市类似,是宽松货币无处可去的选择,只是同在货币宽松的环境下,深圳人民更敢于将杠杆最大化。

楼市的杠杆牛会像股市那样夭折么?答案是否定的,6个月期限的股市融资很容易被打爆,但楼市杠杆(按揭贷款)是长期贷款,对楼价的支撑也就更坚挺。

但也要有条件:政策不能收回,银行不能收紧。而且后续的杠杆力度,不能弱于之前。

原标题:深圳房价暴涨的真正原因:6000亿房贷超北京!

摘要]2014年底全国住房贷款余额是11.5万亿元,深圳以全国百分之一的人口,占据了约5%的住房贷款额度。这一波深圳楼市走牛,不是转型牛,不是年轻牛,不是直辖牛,是一波彻头彻尾的“杠杆牛市”。

二、2005和2015:刚需推动和泡沫推动的不同版本

2005年是深圳楼市的起涨之年,那一年入市的人到现在赚得盆满钵满,房贷已不在话下。2015年的深圳,还能复制上一个十年的光景么?

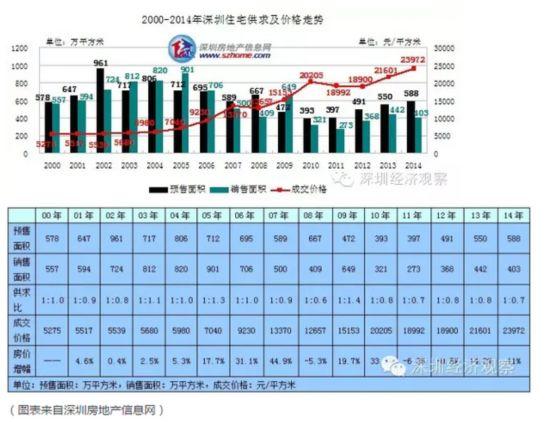

看下面这张图表

2005年不但是深圳楼市的起涨之年,也是深圳有史以来成交量最大的一年!当年楼市供应量(预售)是712万㎡,但强劲的需求不但将预售盘一扫而空,而且将往年库存都消化殆尽,成交量高达901万㎡!

2006年继续供不应求的市况。到2007年,楼市均价破万,当年的购买力已消化不了,出现过剩。

之后两年,深圳人体会了过山车的行情。2008年金融危机之下,楼市骤冷,当年过剩260万㎡;2009年在4万亿刺激之下,供需大逆转。

2010年之后的深圳楼市,供应量相比以往大幅下滑,但每年都供过于求,消化不完。积压库存到目前已有逾600万㎡以上。

所以在中央财经领导小组的会议上,习大大会喊话“化解房地产库存”的话,就连深圳这样的城市都连续5年供应过剩,何况其他城市?

至于为什么供应过剩之下房价还会狂飙,市场还会喊涨?

一方面因为需求确实有,虽然“刚需”相比投资客(或者叫资产配置大户)不值一提,但,毕竟,人人都想有个家的需求是在的。

再者,也是关键一点,还是政策和银行对房地产的长线呵护,毕竟拉动几十个实体行业:不稳则兜。

但是像深圳这样政府一兜就窜起来的情况,是中央不想看到的。

这种态势不利于“化解房地产库存”。2014年在930的刺激下,深圳楼市还过剩了近200万㎡。拉高到目前的位置,“刚需”进不了场,非最优效果。

言而归之,杠杆已经成了开发商和需求端共同的药丸,吃了就能勃一下,没了哪一端也吃不消。就像股市,如果银行对融资盘提供20年期的长期贷款,并且不限量,破万点那也不是事儿。

当下要注意的是,药丸不能永远当饭吃。

原标题:深圳房价暴涨的真正原因:6000亿房贷超北京!

摘要]2014年底全国住房贷款余额是11.5万亿元,深圳以全国百分之一的人口,占据了约5%的住房贷款额度。这一波深圳楼市走牛,不是转型牛,不是年轻牛,不是直辖牛,是一波彻头彻尾的“杠杆牛市”。

三、楼市已是“消耗战”

即使你是个炒楼客,了解下宏观形势也没坏处。

世异时移,2005年和2015年面临的情况有显著差异:内外环境都不同。

2005年,是这样的:

入世红利开始释放,产业、贸易增速迅猛,投资出口均看涨,劳动力源源不断入市,收入稳步增长,城市化成本低;有货币需求,并且创造货币,外溢效应迅速传导到楼市。

2015年,是这样的:

入世红利已释放完,贸易保护主义升温。产能过剩,投资不振,出口乏力,劳动年龄人口减少。货币宽松之下,最终去了楼市,是因为“资产荒”无处可去。但“地租模式”已经成为产业发展和城市化的阻碍因素。

信贷的扩张不止制造了大量需要化解的库存,更有大量需要化解的债务。中国企业负债率已是全球最高,居民杠杆率虽然不高,但CPI屡提不振,手里剩那点钱要消化房子库存,就增加消费品库存。

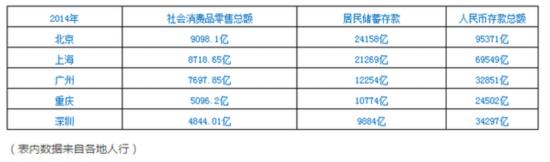

楼市杠杆影响消费么?至少深圳是这样

深圳GDP位列全国第四,紧跟广州。今年有人以银行资金量给城市排名,深圳位列第三。但居民储蓄存款和社会消费品零售总额只排到第五。

高杠杆楼市,带来的是消费乏力。经济实质上已通缩,顾此则失彼。

另外要提一下:2005年是汇率改革、人民币升值开始的年份。

汇改和外资对房价的意义不亚于城市化本身。

2005年启动汇改,人民币兑美元从低位迄今升值约30%。那之前的2004年底,总理还对外坚称“人民币不会迫于压力升值”。

这十年里,外资无风险套利30%。

2015年,人民币兑美元贬了一下,又弹回来。总理对外表示:人民币没有持续贬值基础。大大在深改组会议上表示:积极利用外资。

个中滋味,自己体会。

本文无意唱衰房价。相反,未来几年中国极大可能继续在消费端加杠杆,拉动各种内需,只是这是一场典型的“消耗战”,药丸之外,没有弹药。(深圳经济观察)