本文来自兴业证券宏观分析研报,作者为王涵宏观分析团队。

9 月8 日,美国国会参议院以80-17 票投票批准哈维飓风援助计划,并将债务上限延长至12 月8 日。尽管短期内债务上限危机得以缓解,但共和党人对此项决议并不满意,预计债务上限可能捆绑减税法案,仍将持续发酵。兴业证券发表最新研报,试图理清美国债务上限和预算决议机制,剖析各方矛盾焦点,回顾历史上的危机以及资本市场表现。

特朗普突然携手民主党将债务上限“拖后”3 个月

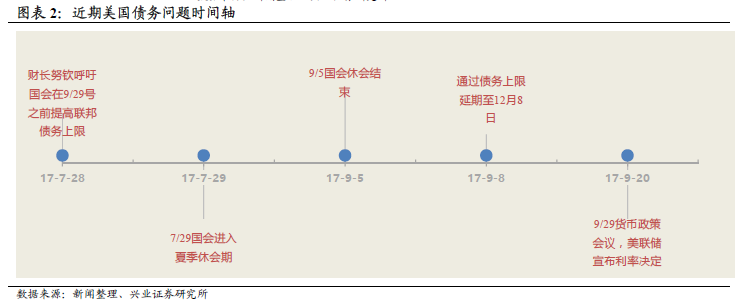

第一阶段:美国债务上限+政府关门风险再次来袭。随着支出法案的到期和美国新财年的临近,债务上限和新预算决议再一次成为悬在美国政府和国会头上的达摩克利斯之剑。美国政府官员各持己见,博弈氛围仍浓。8 月23 日,美国总统特朗普明确表示如果没有建设边境墙的拨款就让政府在10 月份关门,此番言论让市场哗然。

第二阶段:特朗普“叛党”,携手民主党迅速达成协议。特朗普9 月6 日在白宫和国会两党领袖会晤后,不顾共和党人反对,直接和民主党达成短期提高债务上限协议。参议院9 月7 日对飓风救灾计划和提升政府债务上限的“捆绑”法案进行投票,共和党参议员投下17 张反对票。众议院于9 月8 日对“捆绑”法案进行投票,全部90 张反对票都来自共和党。

意味着今年年底前,美国国会需要再次批准提升债务上限,以免政府违约、发生关门危机。

债务上限和政府关门,两者并非一回事儿

政府关门通常是由财政预算的分歧所导致。财政预算需要参议院和众议院表决通过,并由总统签字。

美国的财政年度从上一年的10 月1 日开始,到9 月30 日结束。首先,总统须在每年二月的第一个星期一前向国会提交下一个财年的详细预算申请。该预算申请是由联邦机构和管理预算总统办公室(OMB)共同协商制定。随后,国会举行听证会向政府官员质询预算申请,并由众议院和参议院的预算委员会分别起草预算决议。在预算委员会通过预算决议后,众议院参议院分别对各自起草的预算决议进行表决。

如果白宫和国会或者国会内部两党争执不下,到10 月1 日财年开始日预算还未通过,那么国会一般会通过“持续决议”(Continuing resolution),按照当前的开支水准维持政府运转,直到正式预算案通过为止。但如果无法达成“维持决议”,或者协议到期后没有延续,而正式的预算案仍无法达成,便会出现政府关门的情况。

债务上限问题则可能引起国债评级下调或债务违约问题。当众议院和参议院无法就预算决议达成一致时,或者当现有的债务上限无法满足当前财政需求时,国会可能会在预算决议内容之外调整债务上限。

若债务上限没有及时上调,财政部将无法向政府项目受益人支付资金,比如社会保障项目的支付;同时,政府将最终违约、无法向现有债券持有人支付利息。一旦政府违约将会对美国经济造成灾难性的影响。

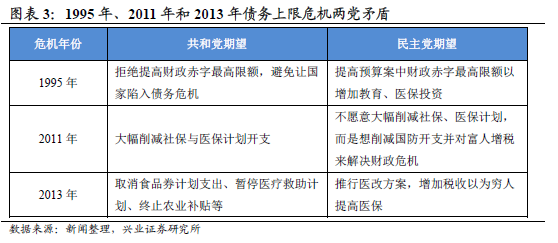

当国会和政府、共和党和民主党将提高债务上限与预算相关内容,如税收、削减开支等内容捆绑在一起谈判时,债务上限问题就会因为掺杂政治分歧而变得复杂。利用提高国家债务上限的迫切需要,提限就变为党派影响财政政策的工具。

多方博弈下,市场往何处去?

相较于前三次危机,当前总统与两院都由共和党控制,提高债务上限的阻力相对较低。具体来说,目前众议院现任议员430 人,其中共和党占237席,民主党193 席。美国参议院法定席位为100 个,目前共和党占52 席,民主党46 席,其他党派2 席。无论是在众议院还是参议院,共和党均为多数。这是有利的一面。但仍需注意共和党与民主党之间的分歧以及特朗普与共和党内部矛盾可能对顺利提限造成阻碍。

1)特朗普一直对“建墙”情有独钟,这是他在竞选时提出的关键政策,但民主党人对此并不赞同。2)共和党内的保守派和温和派之间存在分歧。此外,特朗普在9 月8 日提高债务上限问题上不顾共和党反对,与民主党携手,可能使得特朗普政府与国会共和党之间的矛盾显性化。

倘若美国政府关门影响几何?

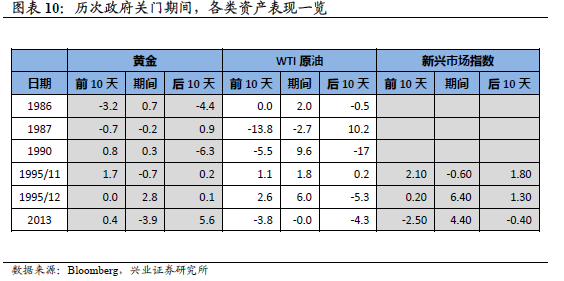

政府关门的直接影响包括政府支出的减少以及政府雇员被减少工作时间而导致的收入下降。2013 年预计经济损失约50 亿-200 亿美元,约占当年GDP 的0.03%-0.12%。根据OMB 1996 年的估算,1995 年-1996 年政府关门的经济损失为14 亿美元(约合今日21 亿美元),占当年GDP 的0.02%。整体而言,政府关门会导致经济损失,但规模并不大,从历史来看,从1986 年以来的五次美国政府关门当季度,三次出现GDP增速下滑而两次上升,可见政府关门对经济并不起决定性作用。

对于新兴市场而言,美国政府关门并非负面影响。1995 年12 月和2013 年美国政府关门期间,新兴市场股指分别上涨6.4%、4.4%。

债务违约的潜在影响

债务上限问题可能引发对债务违约的讨论。虽然兴业证券认为债务违约的可能性不大,但不排除阶段性市场对于政府违约的担忧上升。

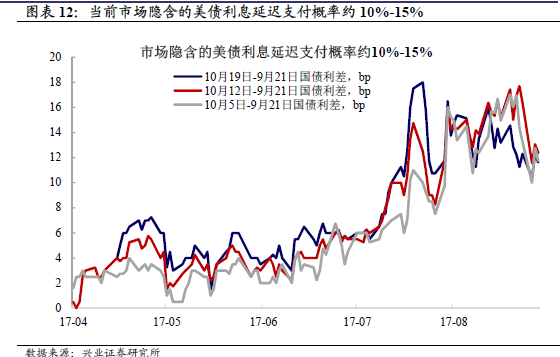

7 月以来,10 月到期与9 月到期的美国短期国债利差快速上升,暗示市场担忧美国国债利息延迟支付的概率约为10%-15%,近期担忧明显回落。

从9 月8 日债务上限通过之前的国债市场以及CDS 市场表现来看,CDS 出现上升但幅度有限,国债收益率仍在下滑,这显示市场的担忧是短期的,对于美债长期资质信任度仍较高。2011 年时,虽然标普下调了美国国债评级,导致美国自1917 年以来首次失去AAA 评级,但当时美国国债收益率仍处于下行通道(这与当时欧债危机等避险环境有关),这也反应市场尚未真正担忧美债的长期兑付问题。