不是每个“固收+”都能成为理财好替代 你选对了吗?

原标题:不是每个“固收+”都能成为理财好替代,你选对了吗?

今年“固收+”可以说是火遍理财圈,甚至许多业内人士大胆预测,“固收+”还将是明年的爆款。

为什么?

低风险理财产品收益不断创新低,不仅如此,原本刚性兑付的理财产品也逐渐向净值化转型,越来越难以满足投资需求。

投股票吧,A股的常态又是波动与震荡,一不小心就遇上几大“渣男”,损失惨重。

因此,在固收产品基础上适度加权益类资产的“固收+”,迅速发展成为一片红海。

“固收+”就一定是理财好替代吗?

“固收+”就一定是理财好替代吗?这个问题需要辩证地来看。从目前市面上的“固收+”产品来看,风险收益特征其实差距还挺大。

有的“固收+”只是在资产上符合“固收+”的条件,即在固收资产基础上叠加权益资产,对回撤并没有特别严格的控制,弹性相对较大,这类产品遇到市场下跌时,虽然比偏股型基金还是好一些,但跌幅可能也会超过你的预期,当然,涨起来的时候,也会给你小小的惊喜。

而有的“固收+”产品,对标的就是理财替代,在严格控制回撤的基础上,更加谨慎地配置权益、可转债等高弹性资产,适合追求稳定收益的普通投资者。

首先投资者要弄清楚,自己要的究竟是什么。是更高的收益,但愿意容忍相对高一点的回撤和风险?还是严格的理财替代产品?

不是每个“固收+”都能成为理财好替代,既要够稳健尽量不亏或者波动尽量小,又要拥有比传统固收产品更高的收益——毕竟,现在连纯债基金都能出现大跌,“固收+”替代理财的能力究竟有几分真?

寻找替代理财的“固收+”三大核心指标

对于只想要做狭义上理财替代的投资者,挑选“固收+”品种时一定要选择“固收+”中的绝对收益产品。

最重要的一点就是看最大回撤。大白话就是,无论什么时候买入,持仓的最大亏损幅度都不会超过这个数值。严格控制回撤,最好有量化指标系统,保证不会出现人为的干扰。

第二,固收管理实力非常重要。债券资产是整个“固收+”产品的安全垫,如果连安全垫的安全性都无法保证,又怎么能保证绝对收益?

第三,较好的资产配置能力和选股能力。这个就是为“固收+”产品增添光彩的部分了,大家之所以买“固收+”产品,还是期待更高的收益,资产配置和股票的超额收益可以起到“+”的效果。

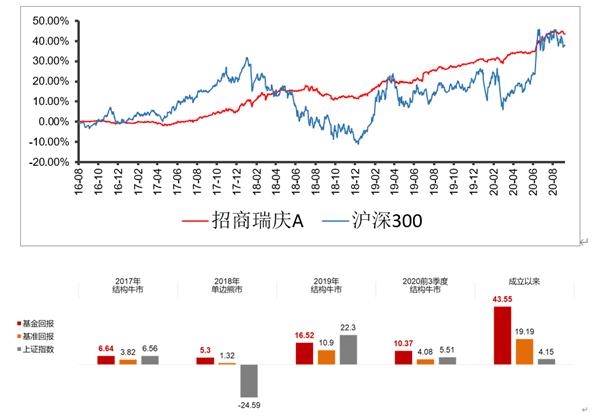

以招商瑞庆A这只产品为例,历经牛市、熊市、震荡市检验,年年正收益,成立以来年化收益率为9.21%,以稳健向上的走势,跑赢了同期的沪深300指数。

(招商瑞庆A成立于2016年8月24日,数据截至2020年三季度末,数据来源:银河证券)

招商瑞庆A成立于2016年8月24日,

数据截至2020年三季度末,数据来源:银河证券

基金定期报告数据显示,截至三季度末,招商瑞庆A成立以来最大回撤为6.14%,表现还不错。但基金经理王垠是不满意的,他曾多次反思过这段回撤,那是在单边下跌的2018年下半年,这次失误为他带来了很深的教训。

当时,他原本已经积累了较厚的安全垫,但由于对市场产生误判,作出了较为激进的投资决策。“在净值不断下跌的过程中,我们也做了一些调整和应对,但因为没有建立客观的最大回撤的纪律,我们的调整措施不够坚决不够及时,导致整个过程中还是出现了6%的回撤。”

这次失误为招商瑞庆A建立了明确且客观的投资纪律,也为如今的招商基金固收+“瑞”系列奠定了基础。组合在任一时点都要以可容忍的最大回撤(比如3%、5%)作为动态价值底线,权益资产在组合净值出现较大回撤时会面临严格的约束。这样设置一是为了留有容错空间,二是一旦方向错了要有纠错的行动。安全底线原则要贯穿产品生命周期,作为一个投资纪律必须要始终遵守。

“固收+”绝对收益还看招商“瑞”系列

经过多年的投资实践,招商基金固收+“瑞”系列形成了完善的绝对收益策略,构建了体系化的绝对收益机制和回撤控制机制,明确回撤管理策略作为投资纪律要求,并由风险控制部门独立监控,严控下行风险,将组合风险控制在最大回撤目标之内。

落实到产品上,招商基金固收+“瑞”系列设立了不同回撤阀值的绝对收益产品,包括招商瑞文、招商瑞恒、招商瑞信等,并取得突出的业绩表现。

至今,招商基金“瑞”系列共有五只产品。从过往业绩看,成立满半年的“瑞”系列产品均表现出色:

注:招商瑞恒一年持有、招商瑞信稳健配置、招商瑞泽一年持有成立时间不足半年,业绩不予披露。数据来源:招商基金,基金定期报告,银河证券,截止2020.9.30。

从固收管理能力来看,招商基金在固收投资领域的“顶流”地位是毋庸置疑的,在这个频现的时代,招商基金牢牢守住了信用风险的底线。今年的中国基金业“奥斯卡”——金牛奖评选中,招商基金再次获得了“固定收益投资金牛基金公司”奖项,全市场仅有2家基金公司获得这一重磅奖项,同时,旗下固收产品招商产业债券基金获得“七年期开放式债券型持续优胜金牛基金”(这是该产品连续五次获得金牛奖),招商双债增强债券基金获得“三年期开放式债券型持续优胜金牛基金”。招商基金在固定收益投资领域收获的金牛奖杯已达13座,硕果累累。

此外,海通证券也给招商基金债券投资能力同时授予了三年期、五年期、十年期五星评价,也是全市场都屈指可数的荣耀。

招商基金为固收+“瑞”系列配置的基金经理组合更是星光熠熠,例如股债双金牛基金经理王景+固收大满贯得主马龙,十年绝对收益实践经验的王垠+宏观研究出身的经济学博士余芽芳,以及具有多年宏观策略和大类资产配置研究经验的姚爽+6年投资经验的尹晓红,三组绝对收益CP都擅长资产配置的同时严控下行风险。

而招商基金强大的权益投资平台也为选股的超额收益提供了坚实的支持。招商基金投研团队采用研究导师小组制,共9大投研对接小组,分别由基金经理与研究员担当组长与副组长,组员由资深研究员担当,自下而上深度研究,优选个股。

海通证券数据显示,截至今年9月30日,招商基金近二年、近五年股票投资收益率分别为84.98%和94.33%,位居行业前列;同时也是非货基规模前十大公司中唯一同时获得股票投资能力三年期、五年期“双五星”评级的公司。

(文章来源:21世纪经济报道)