周二上证50ETF振荡上行,收盘于2.97,较上一交易日上涨0.88%,成交金额达到9.17亿元。期权市场交投活跃度大幅提升,全日累计成交994614手,认购与认沽分别成交536268手和458346手,较上一交易日分别增加100990手和122856手,成交量PCR值上涨至0.86,PCR值近期逐渐转强,表明投资者风险意识增强,倾向于利用认沽期权防控价格下跌。

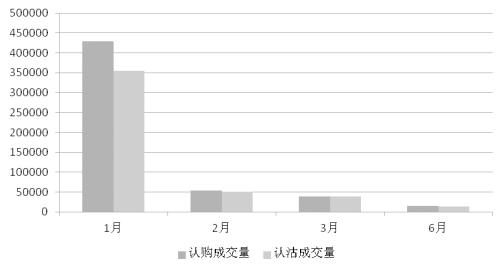

图为各月份期权合约成交量比较

主力1月认购成交多于认沽,集中在平值及浅虚值期权。从持仓看,认沽期权大幅增仓24117手,而认购减持22116手,从总量上看,认购持仓依然高于认沽,二者共计持仓1627457手,随着标的价格波动加剧,持仓量还将进一步走高。

标的资产上涨明显,导致认购期权全线上涨,最大涨幅达到100%,认沽期权则全线收跌,跌幅位于6.69%—41.87%。基于上证50ETF期权价格计算而成的中国波动率指数(iVX)持续下跌至14.26%,较前期高点下跌4个百分点,总体看,隐含波动率近期持续走低,导致期权定价均偏低。历史波动率方面,标的资产30日、60日、90日年化波动率分别为15.37%、17.78%和15.51%,与前期相比均有一定程度下跌。从主力1月合约隐含波动率变化来看,认购值域位于11.37%—20.38%,均值为15.81%,呈右偏结构,认沽隐含波动率小幅上行,当前值域位于13.08%—28.26%,均值为17.25%,二者价差有所收敛。

综合来看,2018年开年以来,上证50ETF涨势喜人,上涨动能进一步增大,后期较大概率延续上行走势,依然以牛市策略为主,备兑组合投资者适当分散化配置认购期权以增强收益,保守投资者可基于波动率结构构建牛市价差策略。