大数据揭示:机构调研与股价涨跌没有必然联系

随着近年来机构话语权持续提升,市场对机构调研信息的关注度也与日俱增。面对层出不穷的调研信息,部分投资者开始简单地将“机构调研”与“股价上涨”画等号,试图把上市公司接待机构调研简单地视作股价即将上涨的信号。

日前,国金证券、开源证券分别发布研报,用大数据揭示了机构调研与上市公司股价涨跌的关联。根据系统性量化分析,两家券商得出了相似的结论:机构调研与股价涨跌没有必然联系,公司基本面才是驱动股价变化的最根本因素。

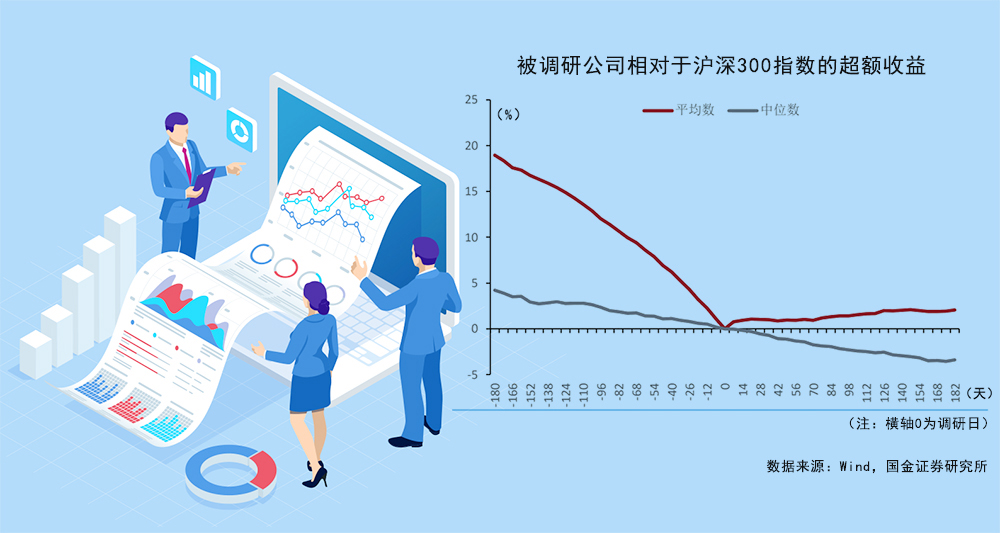

被调研公司相对于沪深300指数的超额收益

数据来源:Wind、国金证券研究所

(注:横轴0为调研日)

调研前涨幅显著 调研后走势平平

国金证券以2014年1月至2021年10月底上市公司公布的调研明细数据为样本,分别计算了上市公司被调研前后股价相对沪深300指数的平均超额收益。

计算结果显示:在被机构调研前的180天内,上市公司股价的平均超额收益接近20%。其中,相对沪深300指数的超额收益的中位数为5%左右。国金证券研究员由此判断,上市公司过往良好的股价表现,可能是吸引机构投资者关注和展开调研的原因之一。

但在被机构调研后,上市公司的超额收益却有非常明显的下滑,超额收益的中位数甚至为负(即超过半数公司的股价表现落后于同期沪深300指数)。在调研结束两个月后,上市公司的平均超额收益不到1%,中位数为-1.5%;180天后的平均超额收益不到2%,中位数为-3.5%。

开源证券则以2013年至2021年8月的机构调研数据为样本,将参与调研的机构按类型划分为公募、券商、私募、保险、信托等九大类。

统计结果显示,在调研结束后,上市公司并不能取得明显的超额收益。调研后的60个交易日内,上市公司平均累计超额收益不足2%(基准为中证800指数)。且从调研机构类型看,不同类型机构调研后,上市公司的超额收益并没有明显差异。

开源证券还按照2021年第二季度基金公司主动管理规模,将规模前20名归为“大公募”,剩余基金公司归为“小公募”。统计结果显示,公募基金管理规模大小与调研后个股的超额收益也没有必然联系。

基本面才是决定股价涨跌的根本因素

通过两家券商的统计,可以清楚地看到,机构调研本质上只能作为投资决策过程中的参考,一味迷信机构调研或是迷信明星基金调研都是不可取的。进一步梳理发现,基本面才是决定公司在接受调研后股价涨跌的根本因素。

国金证券测算显示,在被调研后,机构关注度越高(即参与调研机构总数越多)的公司,后续股价平均超额收益也越高。而倘若结合公司的ROE(净资产收益率)情况,可以得出令人印象深刻的结果。

机构关注度越高的公司组合,在被调研后的两个报告期内,公司的ROE超越行业板块ROE的差值持续上升。此外,机构关注度越高的公司组合,不仅平均ROE表现向好,其历年相对行业的超额ROE水平的整体分布都高于机构关注度较低的公司组合。

开源证券研报也得出相似结论,并明确指出“业绩是驱动股价变化的最根本因素”。稍有区别的是,开源证券着重提示了“业绩超预期”的重要性。

开源证券根据上市公司财报数据和分析师一致预期数据,构建了业绩超预期因子,并将业绩超预期因子应用在机构调研个股中(业绩超预期的判断标准为:上市公司发布的财报数据超过了最新一期券商分析师对该公司一致预期净利润的均值),并将业绩超预期因子应用在机构调研个股中。

按照业绩超预期因子,开源证券将机构调研股票池等分为三组。测试结果显示:超预期因子多头组表现强劲,年化收益率高达21.73%,对冲后年化收益率达12.62%。